Après une série historique de 10 hausses consécutives, la Banque Centrale Européenne (BCE) a décidé le 26 octobre 2023 de laisser ses principaux taux directeurs inchangés. Ainsi, le taux de refinancement bancaire est aujourd’hui à 4,5%. Les taux de crédits immobiliers devraient quant à eux se stabiliser aux alentours de 5% (hors assurances) sur 20 ans, sauf nouvelle hausse de taux directeurs de la BCE. Ce qui n’est aujourd’hui pas exclu par sa présidente Christine Lagarde. Compte tenu des niveaux actuels de taux, les perspectives sont-elles favorables fin 2023 / début 2024 pour un investissement locatif ?

Voici pourquoi je le pense.

(*) En raison des délais entre les offres de prêt et la signature des prêts, les taux de crédits immobiliers enregistrés en septembre 2023 correspondent à des conditions commerciales de juin ou de juillet. Les banques n’avaient alors pas encore intégré la dernière hausse de taux de la BCE le 15 septembre 2023.

1. Perspectives de hausse durable des loyers

L’effet stimulant de l’inflation

Explications

2022 et 2023 ont été marqués par le retour de l’inflation en Europe, que la BCE a cherché à contenir en augmentant consécutivement et à dix reprises ses taux directeurs.

Cette hausse généralisée des prix (inflation) en France a atteint un rythme annualisé de +4,9% en septembre 2023 (source INSEE). Dans ce contexte, plusieurs facteurs ont eu un effet favorable sur la demande locative.

- Revalorisations salariales dans la plupart des entreprises (favorisées par un contexte de pénurie de main d’œuvre) à partir du premier semestre 2022 ;

- Revalorisation des prestations sociales (APL, allocations familiales…) ;

- Hausse du SMIC (indexé sur l’inflation).

L’Indice de Référence des Loyers (IRL) a ainsi été fixé +3,49% au T3 2023 par l’INSEE.

Perspectives moyen-terme

L’objectif de la BCE n’est d’ailleurs pas de ramener l’inflation à 0 mais à un niveau moyen-terme de +2%. Et de nombreuses voix (notamment l’ancien Prix Nobel d’économie P. Krugman ou l’ancien Directeur du FMI Olivier Blanchard) militent pour une cible d’inflation plus élevée, à +3%.

Notamment pour faciliter le financement des investissements colossaux à réaliser dans la transition énergétique dans les décennies à venir.

Cette situation de hausse généralisée des prix va continuer d’avoir un effet d’entraînement sur les loyers en France.

2. La nouvelle réglementation DPE limite l’offre

Un durcissement des conditions de location…

La loi Climat de 2021 interdit progressivement à la location les logements les moins biens isolés, selon le nouveau Diagnostic de Performance Énergétique (DPE) introduit au 1er juillet 2021.

A compter du 1er janvier 2025, les logements classés G seront considérés comme indécents et interdits à la location. De même pour les logements classés F à partir du 1er janvier 2028.

Ces « passoires thermiques » (F et G) constituaient 17% du parc locatif en France en 2022 (source Les Echos).

S’il y a actuellement des critiques sur le mode de calcul et la fiabilité des DPE, le fond du problème demeure : un très grand nombre de logements en France sont peu ou pas isolés.

qui va faire sortir de nombreux logements de l’offre locative

Les rénovations énergétiques ont un coût. Selon le niveau d’isolation de départ, la superficie du logement, son mode de chauffage, l’étage concerné, l’emplacement…le coût d’une rénovation énergétique pour obtenir une lettre D peut dépasser 15k€ par logement.

Les propriétaires qui n’auront pas les moyens de réaliser ces travaux vont vendre leur logement (voir l’effet prix décrit plus bas) ou les sortir du marché locatif.

Cette raréfaction de l’offre va faire pression à la hausse sur les loyers.

Note : la demande touristique croissante dans les villes comme Calais ou Boulogne-sur-Mer où j’investis depuis plusieurs années a fortement stimulé la location courte durée touristique. Ce qui a sorti du parc locatif de nombreux logements de qualité et limite l’offre de logements longue durée.

3. L’accès freiné à la propriété dope la demande locative

L’effet cumulé de la hausse des taux et du durcissement des conditions d’emprunt depuis le 1er janvier 2022 a freiné fortement l’accès à la propriété.

Associé à un niveau de prix (rapporté au revenu disponible des ménages) qui reste très élevé dans la plupart des grandes villes françaises.

En conséquence, la part des locataires va repartir à la hausse et faire pression (au moins à court terme) sur la demande de logements à louer et donc sur les loyers.

4. Autres éléments qui poussent les loyers à la hausse

D’autres facteurs vont continuer de stimuler durablement la demande locative, dans un pays où l’offre de logements est fortement contrainte et historiquement déficitaire.

- Hausse de la population en France à +10 ans ;

- Augmentation du nombre de ménages (mises en couples tardives, divorces…) ;

- Développement du télétravail (les locataires demandent des surfaces plus grandes).

Et donc …

Les niveaux de loyers vont être durablement tirés à la hausse en France. Ils sont pour l’instant contenus par différents mécanismes d’encadrement : IRL, plafonnement des loyers dans certaines villes.

Mais hormis dans les grandes villes soumises à ce plafonnement, les niveaux de loyers vont rattraper leur niveau de marché au moment des départs de locataires et remises en location.

Compte tenu de l’objectif d’inflation à +2% à moyen-terme martelé par la BCE et des autres facteurs cités plus haut, une hypothèse de hausse annuelle de +2,5% des loyers sur 10 ans dans les villes moyennes et grandes semble réaliste. Cela équivaut à une augmentation de 22% des loyers sur la période.

Note : la hausse des loyers ne sera pas uniforme géographiquement. La capacité à revaloriser les loyers dépendra des réglementations en vigueur localement (plafonnement des loyers dans certaines grandes métropoles), de la tension locative locale, de la qualité de votre bien (emplacement, performance énergétique…) etc.

Une baisse des prix devrait se poursuivre début 2024

L’effet de la hausse des taux + resserrement conditions emprunts

Le resserrement drastique des conditions d’emprunt depuis le 1er janvier 2022, que je décrivais ici, pèse fortement sur la capacité des particuliers à financer leurs projets immobiliers. Et fait donc pression à la baisse sur les prix de vente.

Après une chute du nombre des transactions, la plupart des villes françaises ont enregistré une baisse des prix/2 en 2023, qui reste limitée. -4,8% à Paris sur 1 an, -8,4% à Lyon, seulement -2,9% à Calais et à Boulogne-sur-Mer (source : Meilleurs Agents).

L’effet de la mise sur le marché des passoires thermiques

De nombreux propriétaires ne pourront pas réaliser les rénovations énergétiques nécessaires. Ce qui va augmenter l’offre de logements à la vente.

Par effet d’anticipation des régulations à venir, cet arbitrage pourrait avoir lieu dès cette année pour une bonne partie des logements concernés par les interdictions à venir en 2025 et 2028.

Cela va faire pression à la baisse sur les prix en 2023.

A retenir ?

La baisse devrait se poursuivre début 2024 pour deux raisons.

- Une partie de la baisse n’est pas encore enregistrée dans les données d’octobre 2023, qui correspondent à des offres faites aux alentours de juin.

- Ce sont essentiellement les biens d’ »exception » qui ont trouvé acquéreurs cette année. Reste un stock conséquent de biens ‘moyens’ qui n’ont pas trouvé preneur et dont les propriétaires contraints vont devoir consentir à des baisses significatives.

Analyse comparée 2021 vs. 2023 en terme de cash flow locatifs

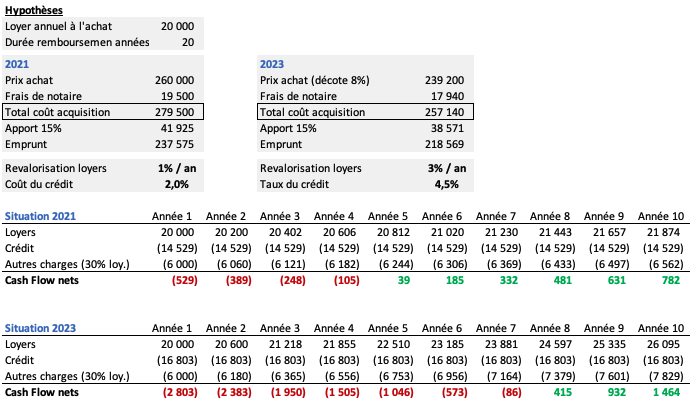

Voici ci-dessous un tableau montrant les conséquences, pour un même achat locatif, du changement des perspectives de taux / inflation entre 2021 et 2023. Avec des hypothèses simplifiées.

- Le cas 1 s’apparente au contexte taux / inflation que l’on pouvait projeter en 2021. Perspective de revalorisation de loyer à +0,5% et le taux de crédit (TAEG) à +2%. Les cash flow nets sont positifs à partir de l’année 5.

- Le cas 2 s’apparente au contexte taux / inflation que l’on peut projeter fin 2023. Perspective de revalorisation de loyer à +3% et le taux de crédit à +4,5%. Les cash flow nets sont positifs à partir de l’année 8. En année 10, les cash flow sont près de 2x supérieurs à ceux du cas 1.

Source : Votre Investissement Locatif

A noter que le montant de charges estimées (30% des loyers) tient compte de l’inflation. Il est donc plus élevé dans le cas 2.

Conclusion

Après un période « anormale » de taux très bas (2018-2021), les taux d’intérêts immobilier retrouvent un niveau historiquement « normal ». Hausse dans un contexte d’inflation élevée qui est compensée fin 2023 :

- les perspectives de revalorisation significatives et durables des loyers ;

- de meilleures négociations possibles à l’achat en 2023 avec le durcissement des règles d’octroi de crédit ;

- les facilités d’emprunt sur 25 ans, ce qui permet de baisser le poids des mensualités.

Sachant que lorsque les taux d’intérêt re-baisseront, il sera possible de renégocier son crédit et faire baisser ses mensualités de crédit. Le nerf de la guerre actuellement est la possibilité d’obtenir un crédit.

Pour les investisseurs qui ont la capacité de financement nécessaire, les perspectives de marché restent selon moi excellentes pour un investissement locatif.